Studio Tecnico Mocchetti

Pratiche di recupero fiscale

Le detrazioni fiscali sono delle agevolazioni per mezzo di una riduzione di imposta sui redditi:

- IRPEF;

- IRES.

La detrazione, pari al 65% delle spese sostenute, consiste nella riduzione dell’IRPEF o dell’IRES, per interventi che aumentino il livello di efficienza energetica degli edifici esistenti.

Nei casi in cui si sostengano spese per la riduzione del riscaldamento e del miglioramento energetico o per la climatizzazione invernale nonché all’installazione di pannelli solari si ha diritto alla detrazione fiscale.

Gli interventi devono essere eseguiti su edifici esistenti e devono riguardare strutture opache orizzontali, verticali e infissi che delimitano il volume riscaldato verso l’esterno o verso vani non riscaldati.

Rientrano negli interventi ad esempio:

- sostituzione di finestre comprensive degli infissi;

- installazione di pannelli solari;

- sostituzione caldaia o impianto invernale di riscaldamento.

Le sostituzioni che migliorano l’efficienza energetica dell’involucro di edifici esistenti hanno un limite di spesa di € 60.000.

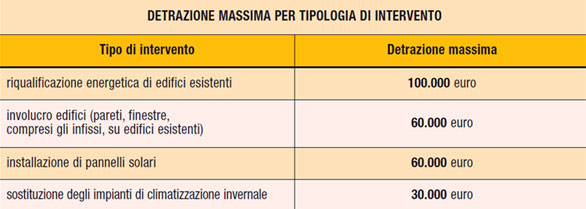

Nella riqualificazione di spesa di edifici esistenti e per l’installazione di pannelli solari o lavori di coibentazione, i limiti cambiano, secondo la seguente tabella:

Capienza IRPEF E IRES

Come per tutte le detrazioni di imposta, la capienza dell’imposta annua, derivante dalla dichiarazione dei redditi, è ciò che indica il limite nel quale l’agevolazione sarà ammessa, in altri termini, la somma eccedente non può essere rimborsata.

LA DETRAZIONE E' DA RIPARTIRE IN 10 RATE ANNUALI DI PARI IMPORTO.

Rimborsi

I contribuenti non titolari e titolari di reddito d’impresa, non hanno gli stessi obblighi.

I primi devono effettuare i pagamenti con bonifico dedicato bancario o postale, per tutti gli altri non sono previsti tali obblighi.

Non sono previsti cumuli con altre agevolazioni fiscali per gli stessi interventi.

Nel caso in cui gli interventi realizzati rientrino sia nelle agevolazioni per il 65% che per il 50% il contribuente potrà sfruttare soltanto un beneficio fiscale.

Possono usufruire della detrazione i contribuenti residenti e non residenti che possiedono l’immobile a qualsiasi titolo:

- le persone fisiche;

- i contribuenti con reddito di impresa;

- le associazioni tra professionisti;

- enti pubblici e privati;

- i titolari di diritto sull’immobile;

- i condomini;

- gli inquilini;

- chi detiene l’immobile in comodato.

In altre parole i benefici spettano a chi utilizza l’immobile, sono ammessi anche i familiari conviventi con il possessore o detentore dell’immobile oggetto dell’intervento che sostengano le spese.

Non sono necessarie comunicazione all'agenzia delle entrate e al centro operativo di Pescara se i lavori iniziano e terminano nello stesso periodo d'imposta.

Entro 90 giorni dalla fine dei lavori occorre però trasmettere, in via telematica all’ENEA, la scheda informativa, allegato F, relativa agli interventi realizzati.

Documentazione necessaria

Per usufruire della detrazione fiscale del 65% su interventi che comprendono infissi e strutture accessorie c’è bisogno di un’asseverazione che consenta di dimostrare la miglioria dell’intervento realizzato e può essere sostituito da una certificazione del produttore.

I documenti da conservare sono:

- allegato f come comunicazione all’ENEA e ricevute di trasmissione;

- documento di collaudo di fine lavori;

- fatture di acconto e di saldo con relative fatture.

>

Nel caso in cui l’intervento di riqualificazione energetica preveda una ristrutturazione edilizia oppure opere di restauro e risanamento conservativo, con relativa documentazione allegata che attesti l’intervento, per tutti i beni di valore significativo è prevista l’applicazione dell’Iva agevolata al 10%.

NON POSSONO USUFRUIRE DELL’AGEVOLAZIONE FISCALE LE IMPRESE DI COSTRUZIONE, RISTRUTTURAZIONE EDILIZIA E VENDITA SU IMMOBILI MERCE ANCHE SE SONO PREVISTI LAVORI DI RIQUALIFICAZIONE ENERGETICA.

Un’importante novità del decreto riguarda i tempi di prolungamento che differiscono tra privati e condomini.

I privati cittadini usufruiranno della detrazione del 65% a partire dal 1° luglio 2013 e fino al 31 dicembre 2013.

In caso di interventi sulle parti comuni degli edifici come condomini, la proroga della detrazione 65% ha validità di un anno: dal 1° luglio 2013 al 30 giugno 2014.

Possibilità di detrazione

L’edificio al quale ci si riferisce deve ricadere nella classificazione edificio esistente.

La prova dell’esistenza è l’iscrizione al catasto, o la domanda di iscrizione nel caso di nuovo edificio, per qualsiasi categoria o destinazione d’uso, nonché il pagamento dell’IMU, se dovuta (Punto 2 della Circolare n. 36/E dell’Agenzia delle Entrate).

L'edificio deve avere, prima degli interventi, un impianto di riscaldamento.

Tutte le agevolazioni del 65% sono studiate per conseguire un risparmio energetico nella climatizzazione invernale, ed è quindi ovvio che non possono essere incentivati i nuovi impianti.

La distinzione tra impianto di riscaldamento e altre forme di riscaldamento è costituita dalla presenza di elementi fissi come termosifoni, termoconvettori e stufe.

Unica eccezione all'esistenza di un precedente impianto di riscaldamento è la posa di pannelli solari.

Tutte le detrazioni fiscali 65% si riferiscono sia ad edifici che a parti di edifici, cioè a singole unità immobiliari.

Ciò significa che il proprietario, o detentore del singolo appartamento o dell'unità immobiliare, ha diritto a tutte le detrazioni, ad esclusione di quella prevista per la riqualificazione energetica, comma 344, che si riferisce sempre e solo all'intero edificio.

Il beneficiario deve essere un soggetto fiscalmente attivo, cioè un soggetto che paga le tasse.

Il beneficio accordato è una detrazione fiscale, non un rimborso.

Ciò significa che l'agevolazione incide solo per la quota che il soggetto dovrebbe pagare come imposta e che invece non paga.

Non va confuso l'aspetto fiscale della propria pratica e della relativa comunicazione all'agenzia delle entrate, con quello di comunicazione all'ENEA.

Poiché la detrazione è un beneficio fiscale, tutta la pratica deve essere documentata in sede di dichiarazione dei redditi e i controlli di merito spettano solo alle istituzioni preposte.

Rispetto all'aspetto fiscale, va effettuata una comunicazione all'agenzia delle entrate con l'aggiunta, obbligatoria, della documentazione tecnicamente, da inviare all'Enea, riguardante gli interventi effettuati secondo le procedure specifiche.